财联社7月25日讯(编辑 潇湘)步入7月中下旬之后,全球市场上跨资产的投资者突然不约而同地发现:当前各大类资产的处境,一下子与今年早些时候截然不同了。那些曾推动今年全球金融市场走势的“假设”,骤然间面临着被一一推翻的风险……

6月13日,恒生指数涨0.97%至18112点;恒生科技指数涨1.3%。

我们不妨先来细数一下今年上半年市场上那些曾经被“爆炒”过的题材吧:

美股——尤其是科技巨头、日股、黄金等贵金属、铜等工业金属、美元……

然而,这些跨越不同领域、均曾在年内早些时候大涨的大类资产,在过去至少两周的时间里,却无一例外均遭遇了挫折。

这使得人们判断市场的下一步走势开始变得无比复杂!

“投资者此前的持仓相当冒险,人们对市场的态度变得相当积极,估值也被不断拉高,眼下很难判断市场是否会继续调整。”伦敦基金经理 Artemis的投资解决方案主管Toby Gibb表示。

很显然的是,这些市场行情的急速掉头,已经导致股市(VIX)、债市(MOVE)和汇市的波动率指标在近期出现了快速跳升。富达国际的投资组合经理Mario Baronci表示,“上行时,(市场)对估值并不敏感,下行时也是如此。上涨时波动率遭遇的压缩,在下跌时会反其道而行之。”

而在市场出现一系列调仓动作的背后,当前的消息面似乎也同样波谲云诡——不同的利多利空因素,在极短的时间内开始相互影响缠绕……

在债券和外汇市场,随着对经济前景的疑虑日益加深,投资者近几周来正争先恐后的重新配置资金,他们猜测美联储会更快更大幅下调利率。而另一个促使他们如此认为的原因是美国消费支出疲软,这在令人失望的企业财报中也有所体现。

与此同时,股东们突然开始怀疑科技巨头们在人工智能方面的大规模投资,能否很快得到回报,他们因此疯狂抛售起了以英伟达等为代表的上半年股市大赢家;特朗普遇袭、拜登退选的戏剧般的美国大选局势演变,也令不少投资者开始变得举棋不定。

铜及其他工业金属也在扭转近期的涨势,随着不少全球经济体增速流露放缓势头,以及对科技业前景的担忧,正导致基本金属下跌。就连周四显示美国经济增长强于预期的第二季度GDP报告,也没有减轻投资者对未来前景的担忧。

Gavekal Research首席执行官Louis-Vincent Gave在给客户的报告中写道,看起来,那些估值已经达到“愚蠢水平”的热门交易,似乎的确已经开始平仓。

阿波罗全球管理公司首席经济学家Torsten Slok周四则对客户表示,如果经济开始放缓,放缓的速度将变得至关重要。如果放缓太快,将对企业盈利产生负面影响,并增加股市和信贷市场下跌的可能性。

以下是一些当前最为值得注意的市场动向和行情逻辑演变:

全球股市

美国和欧洲股市今年以来一直预测随着通胀受到抑制,美联储将能在今年晚些时候放松货币政策,进而避免经济衰退。到5月中旬时,斯托克欧洲600指数创下历史新高,投资者2024年迄今获得的回报率为12%。在科技股引领下,标普500指数也在7月16日创下了年内第38个纪录新高。

但如今,许多投资者却担心美联储可能已慢了一拍,不仅是通胀放缓,而且就业与经济状况正开始迅速滑坡。

迄今为止标普500指数中近三分之一的公司已经公布了第二季度业绩,随着经济增长放缓开始变得明显,销售数据受到越来越多关注。根据业内汇编的数据,迄今只有43%公司的营收表现超出预期,这将是五年来的最低水平。

而人们此前对AI的过度狂热如今看起来也不全是好事。本周,投资者对谷歌母公司Alphabet在人工智能上的巨幅投入感到吃惊,但目前这类技术对于收入的贡献仍未显现。周三,美股“七巨头”也因此遭遇了自ChatGPT问世以来单日跌幅最大的一天。

事实上,在年内多数时间里,不少业内人士就曾诟病称,华尔街的人工智能热潮造就了一个“两极化”的股市,超级大盘股推动标普500指数屡创新高,而其他股票则大多跌跌不休。

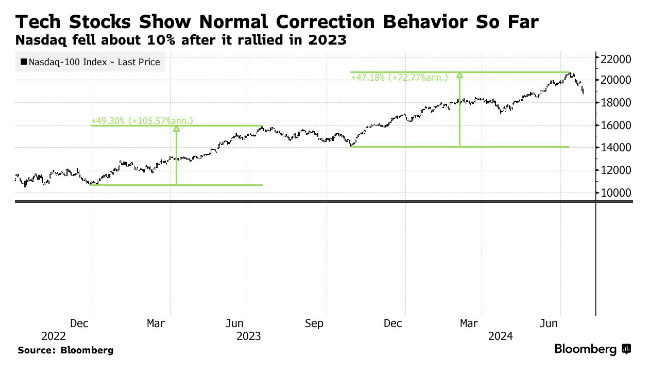

目前,纳斯达克100指数已经比7月10日创下的纪录高点下跌超过8%,市值蒸发了2.3万亿美元。虽然,该指数今年迄今涨幅仍有约13%,但风险显然正不断积聚。美国银行本月的一份基金经理调查报告,当前做多科技“七巨头”已成为了自2020年10月以来成长股领域最拥挤的交易。

Marlborough Group的投资组合经理James Athey表示,除非对未来成长、盈利和货币政策做出最大胆预测,否则大型科技股的估值根本不合理,这种极端情况难以为继是必然的。

债汇市场

在债券市场上,全球黯淡的经济增长前景在近期不断增强了人们对降息的押注。投资者纷纷抢购短期债券,因为他们担心货币政策可能太紧,所以要赶在降息前采取行动。

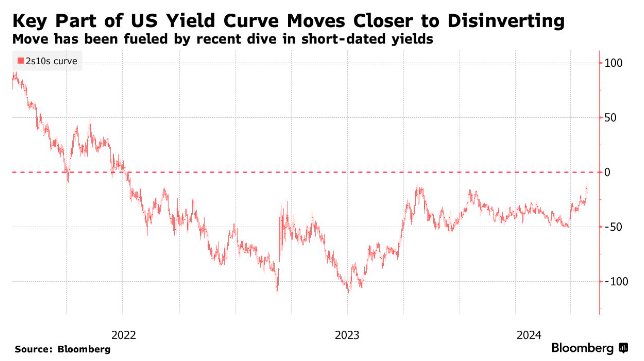

本周四,2年期美债收益率一度仅比10年期美债收益率高出12个基点,这是市场距离终结2022年7月以来收益率曲线倒挂状况最近的一次——要知道,一个月前上述利差还曾高达50多个基点。

虽然美联储在下周会议上降息的可能性看起来非常渺茫,但市场已基本完全消化了9月降息的预期。交易员预计到9月降息幅度约为30个基点,这意味着到那时降息50个基点的可能性都有20%左右。预计到2024年末降息幅度将超过70个基点,比周三高出7个基点。

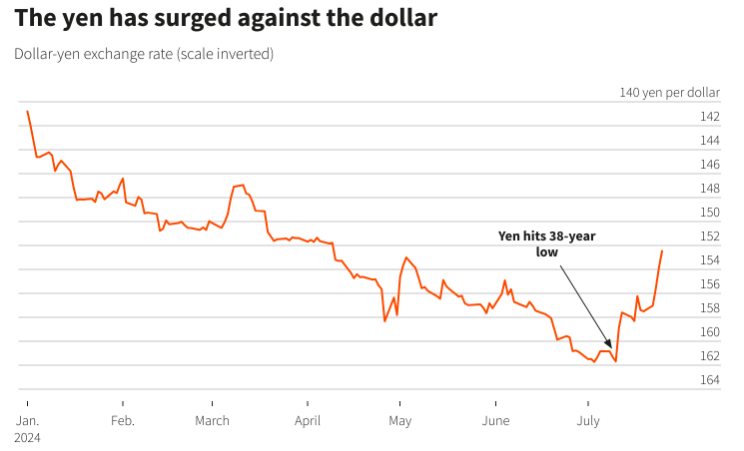

而在外汇市场上,人们对利差的重估以及围绕地缘政治不确定性引发的避险买盘,则提振日元开始疯狂大涨。过去两年,日元曾是美联储紧缩货币政策的最大受害者之一。但近期,日元已从本月早些时候触及的低点反弹了约6%,在G10货币中涨幅最大。

随着投资者重新评估他们的杠杆押注,日元的惊人反弹甚至引发了全球市场的一连串行情变动。强势日元对日本出口商不利,因而近几日日元的大涨已推动日经225指数跌入了10%的技术性回调区域。

同时,外汇市场上一系列对利差交易降杠杆和平仓的举动,还在一定程度上助推人民币升至了一个多月来的最高水平,同时打击了澳元等高息货币,因为套息交易正失去青睐。Capital.Com的高级市场分析师Kyle Rodda表示,“这实际上是由日元逼空引发的一次大规模去杠杆化事件。这迫使整个市场出现大范围的清算。”

Blue Edge Advisors公司基金经理Calvin Yeoh也指出,“夏季流动性通常很低,如果日元不止跌,平仓会导致跨资产清算。这将导致波动性上升,并通过波动率控制基金的臃肿风险敞口进行强制抛售。”

金属市场

对需求和科技行业的悲观情绪升温甚至也影响到了金属市场。

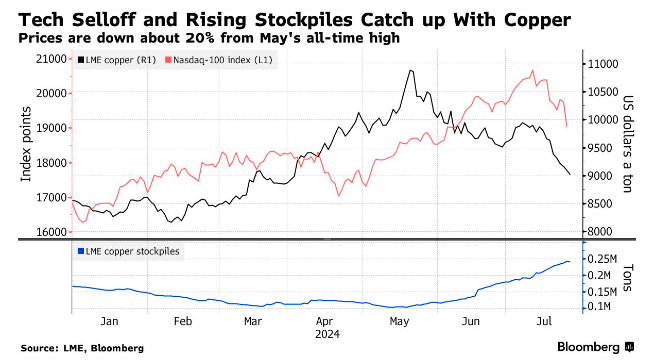

LME铜本周自4月初以来首次跌破每吨9000美元,较5月中旬创下的纪录高位低了约五分之一。之前因担心供应收紧和数据中心及其他领域铜使用量增加而大肆买进的投资者,现在反而开始忧虑库存上升和中国现货市场疲软。

同时,金价周四也跌至了两周多来的最低点,因在黄金近期反弹之后出现了获利了结。Marex分析师Edward Meir说,“肯定有一些获利了结,这是由美国股市的疲软引发的,而这不仅仅是单一市场的抛售。”

City Index和Forex.com市场分析师Fawad Razaqzada则认为,目前对黄金价格影响最大的是“各种风险资产的突然下跌”,因为近年来黄金不断上涨,若风险资产突然大跌,投资者可能想要从黄金市场套现来募集资金。

对于当前跨资产领域的处境,宏观策略师Cameron Crise表示,“在恐惧与贪婪之间永恒的较量中,如今恐惧占据了上风,本周大量共识仓位均遭遇损失。这一切都代表着这些交易集体陷入了痛苦的深渊,这是周期性事件之一,随着投资风险敞口全面降低,仓位几乎是当前唯一重要的基本面。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF0692020炒股配资